此外,多位业内专家指出,关注年中降息的可能性,下半年通过下调MLF利率引导LPR降息的确定性较强炒股配资炒股,但是前提是稳定了商业银行的净息差,因此存款利率仍需进一步下调。

有鉴于此,近年来,监管部门坚持“零容忍”,不断提高欺诈发行的违法成本。例如,2021年3月1日起施行的刑法修正案(十一),将欺诈发行刑期上限由5年有期徒刑提高至15年有期徒刑。高压之下,欺诈发行有所收敛,但仍难以根绝、时有出现,这背后既有部分人为牟取暴利不惜铤而走险,也有立体化追责体系有待完善等原因。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:证券之星

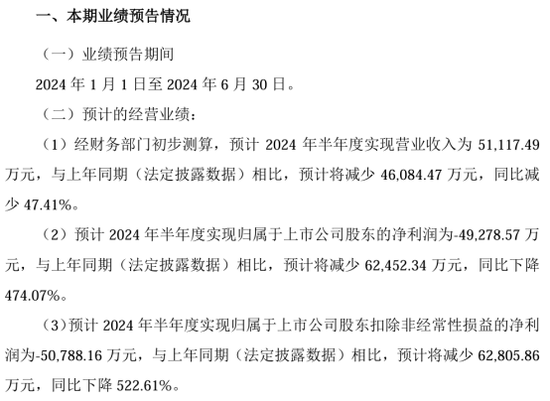

8月9日,天宜上佳(维权)发布公告,预计2024年上半年实际营收5.11亿元,较于去年同期下降47.41%,归母净利润将达到-4.93亿元,相较于去年同期下降高达474.07%。

回顾过去,2021年至2023年,天宜上佳的归母净利润分别为1.75亿元、1.78亿元和1.44亿元,三年累计利润总计4.97亿元。然而,2024年上半年的财务数据却让这一切化为乌有。

市场分析人士指出,这可能是由于公司在光伏产业链中的布局受到了行业去库存和需求疲软的双重打击,导致主要产品市场价格大幅下降,进而影响了公司的总体收入和利润。

01. 跨界“追光”13倍溢价收购

成立之初,天宜上佳主要业务领域为轨道交通,主要产品为高铁动车组用粉末冶金闸片,以其粉末冶金闸片产品打破了国际垄断,实现了国产化替代的壮举。然而,随着2020年疫情的突袭和行业竞争的加剧,公司传统业务遭遇重创,迫切需要开拓新的增长路径。

恰逢此时,碳碳光伏材料的市场需求激增,特别是在光伏热场领域,碳碳坩埚等产品以其卓越的性能超越了传统石墨材料,成为市场的新宠。天宜上佳敏锐地捕捉到了这一市场动向,并决心投身于这一潜力巨大的新赛道。

2022年11月6日,天宜上佳宣布一项重大举措,拟动用高达2.7亿元的自有资金或融资,收购江苏晶熠阳新材料科技有限公司90%的股权。晶熠阳作为光伏上游单晶硅产业链的重要一环,专注于光伏石英坩埚的制造,这一举措标志着天宜上佳正式跨界进入光伏材料领域。

值得一提的是,此次收购系高溢价收购,采用收益法评估后的企业股东全部权益账面价值为2216.79万元,收益法评估后的股东全部权益价值为3.11亿元,增值额为2.9亿元,增值率为1303.44%。

天宜上佳溢价收购晶熠阳是认同了其在行业中有较高市场及客户壁垒、技术壁垒,以及其经营稳定并在目前处于上升期。最主要的原因,或是天宜上佳想通过光伏石英坩埚制品的制造业务,实现在光伏领域业务的布局。

资金壁垒是石英坩埚行业的一大挑战。从采购研发到生产,每一个环节都需要大量资金来保障公司的正常运营。高纯石英砂的采购、高洁净度的生产车间和自动化的生产厂房的建设都需要大额启动资金。因此企业在发展初期常常面临着资金缺失和融资渠道的限制,这使得新进企业面临着一定的阻碍。

尽管此次收购为天宜上佳带来了新的业务增长点,公司也坦诚地指出了潜在风险。彼时,天宜上佳提示风险称,此次股权收购拟使用自筹资金或自有资金,根据股权转让协议约定,公司需向交易对手方支付股权转让款2.7亿元,短期内将对公司营运资金及现金流产生压力。

02. 光伏行业去库存周期启动

2022年末,天宜上佳通过战略性收购资产,大胆进军光伏辅材领域——石英坩埚的生产。

这一举措迅速转化为公司的主要收入来源,2023年上半年,公司实现营业收入9.72亿元,同比增长141.27%;归母公司净利润1.32亿元,同比增长82.27%。在半年取得的营收业绩已逼近2022年全年营收水平,净利润也与2022年全年仅相差4000万元左右。

2023年上半年,光伏新能源业务已成为天宜上佳的主力军,收入占比突破90%,成为公司收入的绝对支柱;而传统闸片业务则逐渐萎缩至营收的7%,营收额仅6900余万元。

光伏收入的支柱地位愈发显著。在江苏地区,公司共有8条石英坩埚生产线,同时,江油基地的20条石英坩埚生产线亦已全面竣工。如此一来,天宜上佳已拥有总计28条石英坩埚生产线,预计年产量将达到28万只石英坩埚。

然而,受产业链价格下行、库存累积等因素影响,当前光伏各环节的开工率出现不同程度下滑,这与过去几年年末抢装潮的景象大相径庭,无疑给公司的这一战略布局带来了不小的挑战。

以石英坩埚的核心原材料——石英砂为例,4个月前,国内市场高纯石英砂(石英坩埚内层用)均价尚且还在20万元/吨,然而,仅仅4个月过去,平均价格就直接腰斩至7万元/吨。这一价格骤变,使得主营石英坩埚制造的天宜上佳的利润空间受到了前所未有的挤压,导致其利润所剩无几。

2023年,天宜上佳虽实现营业收入22.16亿元,同比大幅增长124.51%,但归母净利润却同比下滑18.81%至1.45亿元,扣非后归母净利润更是同比大跌37.66%至8573.36万元,呈现出增收不增利的尴尬局面。

进入2024年上半年,天宜上佳的业绩预告更是令人忧虑。根据其发布的2024年度上半年业绩预告中显示,该公司预计2024年上半年实际营收5.11亿元,较于去年同期下降47.41%;归母净利润将达到-4.93亿元,相较于去年同期下降高达474.07%。

对于业绩暴跌,公司也解释称:报告期内,受制于光伏产业链去库存且持续低迷影响,致单晶拉制耗材产品需求疲软,主要产品市场销售价格大幅下降影响,导致与上年同期相比,公司2024 年半年度总体收入较大规模下滑,从而净利润预计同比大幅下降。

同时,根据企业会计准则及公司会计政策等相关规定,基于谨慎性原则,公司对截至2024年6月30日合并报表范围内的各类资产进行全面评估和减值测试,预计2024年上半年相关资产计提减值合计28,115.26 万元,其中,计提存货跌价准备28,806.35万元。

天宜上佳自今年以来可谓波折不断,今年3月份,监察机关对公司实际控制人、董事长吴佩芳个人实施了留置措施,直到今年5月才得以解除留置,这一突如其来的事件给公司带来了巨大的不确定性。而今,公司上半年亏损近5亿,天宜上佳能否在光伏行业的严峻形势下挺过难关,目前仍是一个未知数。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 炒股配资炒股